①罰單顯示,責(zé)令恒大地產(chǎn)改正,給予警告,并處以41.75億元罰款,對許家印給予警告,并處以4700萬元罰款;

②記者了解到,證監(jiān)會對涉恒大案相關(guān)的券商、中介機(jī)構(gòu)的調(diào)查尚在推進(jìn)中。

財聯(lián)社5月24日訊(記者 高艷云)恒大地產(chǎn)案罰單正式落地。

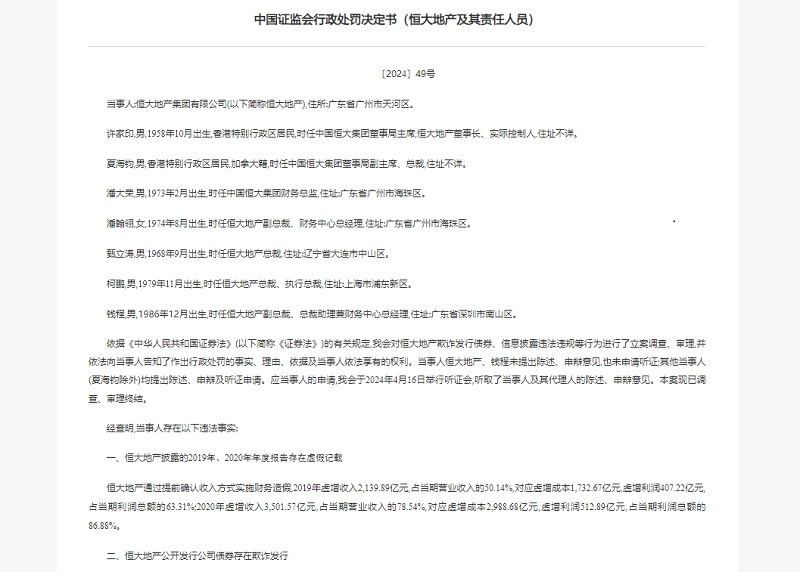

時隔2個月,繼恒大地產(chǎn)3月18日披露行政處罰及市場禁入事先告知書后,證監(jiān)會近日正式下發(fā)行政處罰決定書,對恒大地產(chǎn)在交易所債券市場欺詐發(fā)行及信息披露違法等行為作出最終處罰。

罰單顯示,一是責(zé)令恒大地產(chǎn)改正,給予警告,并處以41.75億元的罰款;二是對許家印給予警告,并處以4700萬元的罰款;三是對潘大榮給予警告,并處以900萬元的罰款;四是對潘翰翎給予警告,并處以750萬元的罰款;五是對柯鵬給予警告,并處以280萬元的罰款;六是對甄立濤處以200萬元的罰款;七是對錢程給予警告,并處以20萬元的罰款。

經(jīng)查明,恒大地產(chǎn)在5期、共208億元債券發(fā)行文件中,分別引用了存在虛假記載的2019年、2020年年報相關(guān)數(shù)據(jù),涉嫌欺詐發(fā)行。

罰單頻見“頂格”

就罰單整體情況來看,監(jiān)管用足用全新《證券法》規(guī)定范圍內(nèi)的資金罰及市場禁入資格罰,力圖將“害群之馬”清出資本市場。

恒大地產(chǎn)被罰41.75億元,其中,針對欺詐發(fā)行按照所募集資金的20%予以處罰,即41.6億元,為證監(jiān)會適用新《證券法》處理欺詐發(fā)行行為采取的最高罰款比例,與澤達(dá)易盛股票欺詐發(fā)行案、奇信股份非公開發(fā)行債券欺詐發(fā)行案處以同比例罰款,相較于2005年修訂、2014年修正《證券法》“處以非法所募資金金額1%以上5%以下的罰款”比例大幅提高;針對2019年、2020年年度報告虛假記載行為采取頂格罰款1000萬元;針對未按照規(guī)定披露信息行為采取頂格罰款500萬元。

許家印被罰4700萬元,其中,針對欺詐發(fā)行行為,作為責(zé)任人被處以1000萬元頂格罰款,作為實際控制人違規(guī)被處以2000萬元頂格罰款;針對2019年、2020年年度報告虛假記載行為,許家印作為恒大地產(chǎn)董事長以及實際控制人“雙罰”處以500萬元以及1000萬元的頂格罰款;針對未按規(guī)定披露信息行為,許家印被處以200萬元的頂格罰款。

市場禁入措施方面,時任公司董事長的許家印決策并組織實施財務(wù)造假,被采取終身證券市場禁入措施。潘大榮、潘翰翎被分別采取十年、八年證券市場禁入措施。

連續(xù)兩年財務(wù)造假虛增利潤合計920億

區(qū)別于純粹虛構(gòu)經(jīng)營業(yè)務(wù)、收入的財務(wù)造假手法,恒大地產(chǎn)違反會計準(zhǔn)則,通過提前確認(rèn)收入等方式粉飾財務(wù)報表,透支未來收入。

2019年,恒大地產(chǎn)虛增收入2139.89億元,占當(dāng)期營業(yè)收入的50.14%,虛增利潤407.22億元,占當(dāng)期利潤總額的63.31%;

2020年,恒大地產(chǎn)虛增收入3501.57億元,占當(dāng)期營業(yè)收入的78.54%,虛增利潤512.89億元,占當(dāng)期利潤總額的86.88%。

綜合上述兩年虛增業(yè)績情況來看,虛增利潤合計達(dá)920.11億元。

導(dǎo)致于2020年至2021年間,恒大地產(chǎn)利用2019、2020年年報虛假財務(wù)數(shù)據(jù)在交易所市場面向合格投資者公開發(fā)行5期合計208億元的債券,存在欺詐發(fā)行行為。同時,恒大地產(chǎn)作為債券發(fā)行人公開披露的2019、2020兩年年度報告虛假記載。此外,恒大地產(chǎn)還存在未按期披露定期報告、未按規(guī)定披露重大訴訟仲裁、未按規(guī)定披露未能清償?shù)狡趥鶆?wù)的情況等行為。

有組織的系統(tǒng)性財務(wù)造假

通過罰單,恒大地產(chǎn)主要造假手法得以曝光。

證監(jiān)會處罰決定顯示,恒大地產(chǎn)的財務(wù)造假行為是由公司相關(guān)職能部門相互配合,公司總部和項目公司一體推進(jìn)的,并采取修改調(diào)整當(dāng)年交樓清單,修改明源系統(tǒng)交樓時間等編造重要事實的手段,涉及范圍廣、造假金額大。

恒大地產(chǎn)通過粉飾報表,掩蓋公司實際財務(wù)情況,作為債券發(fā)行人向投資者披露虛假信息或不按規(guī)定披露信息,涉案金額巨大、手段惡劣,造成現(xiàn)有發(fā)行債券違約的嚴(yán)重后果。

中介機(jī)構(gòu)罰單或?qū)⒉贿h(yuǎn)

恒大地產(chǎn)債欺詐發(fā)行,相關(guān)中介機(jī)構(gòu)應(yīng)該吃到怎樣的罰單?

公開資料顯示,恒大地產(chǎn)5期債券的發(fā)行,中信建投為其中4期唯一主承銷商,中誠信國際作為受托資信評級機(jī)構(gòu),對5期債券及發(fā)行主體都給出了最高的AAA評級,普華永道對恒大地產(chǎn)2019、2020年年報出具了標(biāo)準(zhǔn)無保留意見的審計報告,發(fā)行人律師為北京市金杜律師事務(wù)所。

具體來看,涉嫌欺詐發(fā)行的債券中,“21恒大01”、“20恒大05”、“20恒大03”、“20恒大02”主承銷商均為中信建投證券,“20恒大04”牽頭主承銷商為中信建投,海通證券、中山證券為聯(lián)席主承銷商。

業(yè)內(nèi)人士表示,各中介機(jī)構(gòu)依據(jù)各自專業(yè)領(lǐng)域的法律和執(zhí)業(yè)規(guī)范執(zhí)業(yè),應(yīng)該“各司其責(zé),各擔(dān)其責(zé)”。其中,應(yīng)允許債券承銷機(jī)構(gòu)對會計師、律師等專業(yè)意見“合理信賴”。承銷機(jī)構(gòu)對于會計師的專業(yè)意見,結(jié)合自身盡調(diào)了解的信息進(jìn)行分析比對,在未發(fā)現(xiàn)“明顯異常”情況下可“合理信賴”。

該人士指出,在中介機(jī)構(gòu)不存在故意的情況下,如發(fā)行人財務(wù)造假,會計師應(yīng)承擔(dān)主要責(zé)任,承銷機(jī)構(gòu)只有在未充分履行分析性程序情況下的才應(yīng)承擔(dān)相應(yīng)責(zé)任。

參考此前德勤審計中國華融違規(guī)遭罰情況來看,財政部給予德勤總所警告,暫停德勤北京分所經(jīng)營業(yè)務(wù)3個月,沒收違法所得并處罰款2.12億元,德勤總所承擔(dān)連帶責(zé)任。業(yè)內(nèi)人士普遍認(rèn)為,作為中介機(jī)構(gòu)主要責(zé)任人,監(jiān)管部門或許對普華給出創(chuàng)紀(jì)錄的處罰。

此外,需要注意的是,恒大地產(chǎn)違法與恒大集團(tuán)違法有所不同。首先,恒大地產(chǎn)不同于恒大集團(tuán),恒大集團(tuán)持有恒大地產(chǎn)61.25%股權(quán),恒大集團(tuán)業(yè)務(wù)還包括恒大汽車、恒大物業(yè)等;其次,本次處罰僅涉及恒大地產(chǎn)在交易所債券市場的虛假陳述和欺詐發(fā)行問題,不涉及恒大集團(tuán)旗下其他板塊風(fēng)險事項;三是,恒大地產(chǎn)債券在恒大集團(tuán)總負(fù)債中占比較低,恒大地產(chǎn)在交易所市場發(fā)行的公司債券規(guī)模約535億元,占恒大集團(tuán)總負(fù)債約2%,占恒大地產(chǎn)有息債務(wù)約12.09%,與恒大集團(tuán)風(fēng)險總規(guī)模相比占比較低。

關(guān)于券商等中介機(jī)構(gòu)的處罰,記者了解到,證監(jiān)會對涉恒大案相關(guān)的券商、中介機(jī)構(gòu)的調(diào)查尚在推進(jìn)中。

堅決做到監(jiān)管執(zhí)法“長牙帶刺”

綜合來看,對涉及欺詐發(fā)行的共計208億元債券,證監(jiān)會按照募集資金的20%進(jìn)行處罰,既從重從嚴(yán)懲處惡性欺詐發(fā)行行為,又充分考慮恒大地產(chǎn)債券規(guī)模及“保交房”攻堅戰(zhàn)等全局性工作,顯示證監(jiān)會堅決依法治市、從嚴(yán)監(jiān)管、保障投資者合法權(quán)益的決心。

證監(jiān)會指出,交易所債券市場作為企業(yè)直接融資的重要渠道,在降低企業(yè)融資成本、增進(jìn)融資效率、強(qiáng)化市場約束方面發(fā)揮重要作用。債券發(fā)行人在享受融資便利的同時,應(yīng)當(dāng)敬畏法治,切實增強(qiáng)市場意識、法治意識和投資者保護(hù)意識,財務(wù)造假虛假陳述等惡意損害投資者權(quán)益的違法行為必將受到法律嚴(yán)懲。

證監(jiān)會表示,將持續(xù)依法從重從嚴(yán)打擊證券期貨違法活動,從提高發(fā)現(xiàn)能力、完善工作機(jī)制、強(qiáng)化責(zé)任追究、突出打防結(jié)合等方面綜合施策,不斷鏟除造假滋生土壤,堅決做到監(jiān)管執(zhí)法“長牙帶刺”,有棱有角,切實維護(hù)市場誠信基礎(chǔ),保護(hù)投資者合法權(quán)益。