于浩成今年被泓德基金推向前臺,看似是偶然實則也是必然。他善于捕捉成長股,投資風格偏向于進攻,對泓德基金是非常有益的補充。

1年前,泓德基金從中歐基金引進于浩成,不過看似是“引援”,實際上于浩成屬于與泓德基金一脈相承的基金經理。

于浩成有9年資管從業經驗,3年公募基金管理經驗,一共有3段資管從業經歷,陽光保險資管(2012.7-2015.6)、中歐基金(2015.7-2020.6)和泓德基金(2020.7-至今),而泓德基金的創始人王德曉也是出自陽光保險資管。

于浩成的投資風格偏成長方向,喜歡在行業空間大、競爭壁壘長期可持續、核心的管理層卓越的公司內,選擇業績的高成長性、盈利的高質量(競爭優勢)的公司,但會兼顧估值。

所以復盤他的持倉,會發現個股成長性、盈利質量要高于行業平均水平,但估值也略高于基準,所以注定“攻擊性”也更強一些。

投資框架:中觀產業+微觀公司

于浩成的投資風格偏成長方向,投資框架是中觀產業+微觀公司。基于中觀產業研判,主要投資兩類行業:

高成長的新興產業。于浩成主要關注行業發展的階段,希望盡量在行業爆發臨界點前進行布局。

在操作方面,由于高成長的新興產業未來市場空間潛力大,于浩成選擇長期持有,用時間過濾掉中間的波動風險。他認為,投資新興產業一定要經歷播種階段,不然很難完整獲得產業發展的紅利。所以對于這類公司擇時并不那么重要,在行業沒有顯現α機會的時候,堅持精選個股尋求β機會,一旦行業α機會到來,拿著這樣的公司就會進入業績爆發期。

周期成長的行業。這類企業長期的成長曲線向上,發展過程中呈現出螺旋式的周期性波動,于浩成傾向于在偏景氣底部的位置做布局,這樣往往能獲得比較好的價格。

萬物發展皆有周期,資本市場亦是如此,有的行業周期波動大(制造、科技),有的行業周期波動小(消費、醫藥),有的行業體現是景氣周期,有的行業體現是產品創新周期,但最終優秀的公司都是螺旋式的成長曲線。

按照行業或公司發展曲線,于浩成把它們大體可以劃分為四類,即價值(穩定增長,類分紅)、成長(快速成長)、周期成長、周期,而公司分類可能動態變化,相互之間的變化又往往帶來收益或是風險。

對于周期成長的行業的投資,于浩成偏向于做逆向投資。比如一些公司長期具有不錯的發展前景,但現階段市場過度悲觀,造成出現估值折價,這就需要依靠基金經理對行業景氣判斷經驗,在行業景氣度較低的時候去發掘比較好的價格;相反,市場出現過度樂觀,就有可能造成股價提前兌現未來幾年的上升空間,持有股價獲利較高,這個時候就要適當謹慎。

對于周期成長行業的投資,于浩成的考察維度是2-3 年,一方面換手率盡量地低,壓縮了交易成本,另一方面也在考慮投資風格適應未來管理的規模的增加。

微觀公司方面,于浩成作為成長風格的基金經理,主要在行業空間大、競爭壁壘長期可持續、核心的管理層卓越的公司內,選擇業績的高成長性、盈利的高質量(競爭優勢)的公司,但會兼顧估值。

投資中有一個不可能三角:高成長、高盈利質量、低估值,三者不可兼得。于浩成作為成長風格的基金經理,會在某些時候會適當付出一定的估值溢價,最大的優點是并不是無視估值帶來的風險,他對于估值特別高有一點厭惡。

成長股估值高往往是因為市場已經發現機會并蜂擁而至,股價漲至一定高度,這也就意味著未來的潛在收益率可能已經降低了。而成長股的低估值往往意味著潛在收益率高,不僅可以享受到未來企業成長帶來的收益,而且還能夠享受到估值修復帶來的收益,這也就是所謂的戴維斯雙擊。

于浩成主要通過兩個方式降低產品的估值以提升未來投資回報率。第一,挖掘新方向或是次新成長股,提前布局以獲取投資機會。第二,逆向投資。正如上文所說,挖掘周期成長方向的公司,在景氣低點去布局,以爭取獲取較好的價格。

不過上述兩種方式都是建立在對行業和公司有深刻研究的基礎之上,需要專業的認知才會提前認識到它們的廣闊前景,才敢在萌芽階段提前布局。

于浩成單獨管理的泓德泓匯目前的持倉,也充分反映了其投資框架。產品的前十大重倉股行業分布較為均衡,但側重點在于光伏、醫藥、新能源以及高端制造等屬于高成長的新興產業,相關公司的凈資產收益率普遍高于10%,反映了企業具有較為不錯的盈利能力及經營管理水平。

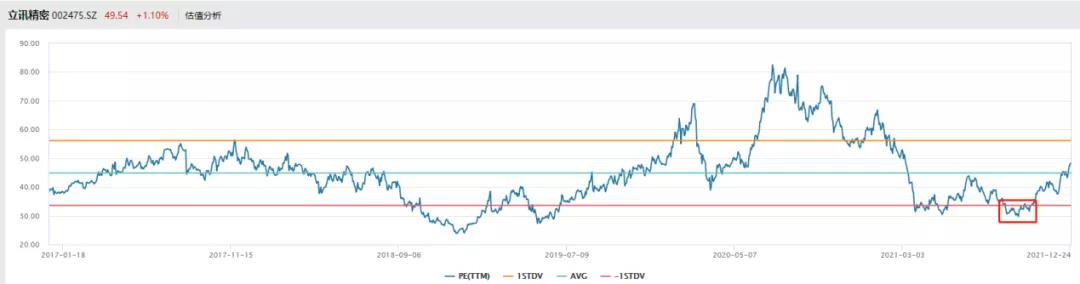

其中,重倉配置但略有減倉的隆基股份、寧德時代、藥明康德,盡管公司由于估值壓力有所回調,但是存在足夠的增長空間。重點加倉個股如立訊精密和邁瑞醫療則處于歷史的估值底部,東鵬飲料屬于次新股,三花智控則是受益于新能源車的爆發業績出現明顯好轉。

于浩成的蛻變

據wind數據顯示,目前于浩成共管理過4只產品。其中,在中歐基金單獨管理中歐先進制造2年半時間,實現收益50.90%,年化收益18.43%,回報排名80/272,躋身行業前30%。在泓德基金管理3只產品,分別是與鄔傳雁共同管理的泓德卓遠,與秦毅共同管理的泓德睿澤,以及自己單獨管理的泓德泓匯,三只產品管理時間較短,任期業績排名在中游水準。

從數據上來看,于浩成絕對值不算特別出彩,但是其中也有一些特殊因素需要考慮。于浩成在采訪中經常開玩笑說自己運氣不好,“我的第一個新產品是2018年1月19號成立,建倉一星期后就是那一年市場最高點。今年是在1月初接手產品,很快2月10日市場也開始大跌,兩次接手產品都是在市場很高的位置”。

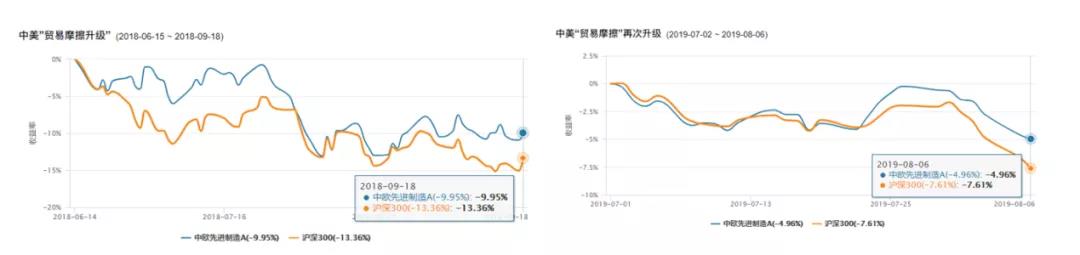

以2018年為例,由于貿易摩擦等因素市場整體比較慘淡,產品當年如果虧損25%就已經算是“及格”。于浩成管理中歐先進制造雖然在成立之初就以高倉位運行,但也表現出一定韌性,兩次市場大跌產品跌幅都要小于市場指數。

不過更不湊巧的是,他一直看好光伏和新能源,中歐先進制造也是最早配置的產品之一。就像于浩成所說的,他是在“中觀產業+微觀公司”的投資框架內,在新能源和光伏的萌芽期就已經布局,可惜的是隨后行情爆發期,他卻由于離任并沒有享受到收獲,不然他的業績可能就要更為亮眼。

他在采訪中也談到這段時間的思考,“2020年初的階段,當時投資做到了第三年,之前兩年的2018、2019年我是有點迷茫的,那時候管理先進制造的主題基金,我重點布局的領域不在當時的所謂風口上,只能盡量做阿爾法,光伏、電動車也沒有走出來,業績上面臨一定的壓力。最后2020年,大家知道,迎來了制造業表現大年。我這一年也讓我明白,投資一定要獨立思考,堅持自己的風格,假以時日,會給堅持帶來回報”。

如果說捕捉到光伏和新能源是出于一位行業主題基金經理的專業判斷能力,那么今年于浩成正在完成向一位優秀且全面的基金經理的轉變。

在此之前,于浩成的產品主要聚焦于制造業、科技行業,他來到泓德基金之后,通過拓展能力邊界,資產配置已經覆蓋至消費和醫療等。資產配置均衡自然意味著產品可能會失去一定的進攻性,但是也意味著能夠過濾單一行業的周期波動,業績更加穩定。

對于2022年怎么看?

展望明年A股走勢,于浩認為市場估值目前仍處于中樞位置,對未來走勢謹慎樂觀,會積極尋找市場的結構性機會。“寧指數”、“茅指數”的分化,背后反應了流動性收縮、經濟總量的階段性壓力等,實際上很多行業在消化過去2年大幅上漲的估值。經歷這樣一個消化后,市場風險在釋放,有利于后續幾年的市場表現。

對于投資機會,于浩成表示,放眼2022年,或者再拉長3-5年的維度,有一件事是比較確定的,即未來中國經濟產業結構的調整一定會朝向綠色低碳方向發展。低碳方向是一個廣義的概念,不僅僅是目前市場比較熱門的新能源、光伏、電動車產業,而且包括先進制造業、科技行業和部分綠色產業等,都將受益于綠色低碳的經濟轉型。

對于港股:恒生指數為代表的港股估值水平處于歷史分位數的12.3%,相比A股和美股,處于低位。可關注A股稀缺的互聯網、消費公司。

對于房地產:未來幾年下行是大趨勢,長期必定是要下臺階的。不過隨著市場經歷殺估值、不斷出清后,龍頭公司的確定性會增強、分紅率會提高、整個行業的風險也會降低,到那時部分地產企業的估值則有可能出現穩定和抬升。

對于半導體:長期來看是非常好的賽道。高端制造業中,目前跟美國差距最大,但也是最重要的一個產業,在追趕階段,部分環節出現一些有競爭力標的。國內芯片企業迎來了非常好的國產替代等成長機會,隨著產業進一步發展,半導體表現也會越來越好。

對于消費:目前最大的問題是估值過高,在今年消費出現補漲修復后,之后的空間可能也不會很大。在此背景下,相對看好有高成長預期的新興消費方向;至于醫療領域,他認為隨著人口老齡化趨勢,該領域需求將有長期穩定的增長,創新藥產業鏈、器械領域會出現較好的投資機會。

對于新能源:電動車&光伏,從“0-1”進入“1-N”階段,未來仍有10倍左右的成長空間,且國內企業在該產業具備全球領先地位。不過新能源車的核心智能駕駛領域涉及軟件、芯片、算法,目前處于0-1導入階段。

投資是道數學題

基金投資有時候就是一道簡單的數學題,賺大錢的關鍵不是在于把握住明星基金經理的爆發期,而是要珍惜他們的“低潮期”。

A股的特點是風格輪動,盡管明星基金經理長期年化收益率在15%-20%區間,但是每年基金經理的投資風格與市場風格存在錯配可能,所以業績分布并不平均。

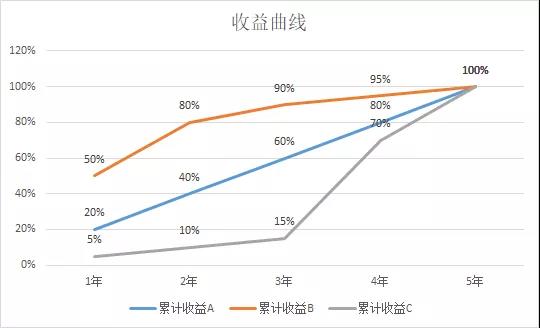

我們假設市場5年進行一次較大的風格轉變,明星基金經理5年的最終收益為100%,第一類基金經理的收益主要集中在前半段,第二類基金經理的收益主要集中在后半段。

很多基民往往追逐業績強勢的基金經理,也就是喜歡買第一類基金經理,如果說他第一年累計收益率50%,第二年累計收益率80%,第三年后這類基金經理配置的資產就存在價格過高未來收益率降低的可能,留給我們的要么是潛在收益率降低,要么是估值向下修復。

第二類基金經理,可能由于市場并不配合第一年、第二年和第三年業績都不及預期,但是這也意味著隨著市場風格的轉變,資產存在較高的潛在收益率。

另外值得強調的是,當你堅持定投第二類基金經理,這就意味著可能持有更多的廉價籌碼,當后面漲起來之后收益要比定投第一輪基金經理更為豐厚,所以說有時候投資也像是一道數學題。

當然,也需要指出的是,萬物皆有周期,風格輪動注定會讓部分基金經理有一段時間亮眼,有一段時間平淡,業績呈現螺旋式上漲。無論是持有第一類基金經理還是第二類基金經理,都需要持有足夠的時間,才能夠享受到完整的收益。

這也讓筆者想到泓德基金,由于公司較為專注白馬股投資,近些年獲得不錯的成績,但也是由于市場情緒因素導致白馬股估值過高出現回調,這讓泓德基金的部分產品受到不小的壓力。

難能可貴的是泓德基金公司雖然年輕,但是多數明星基金經理都是久經考驗的老將,即便面對復雜的情況也還保持著自己的投資風格,沒有出現變形,沒有去追逐熱點。

一個優秀的投資人,在他的投資生涯里,至少應該有過兩三次對抗市場的經歷,如果他選擇隨波逐流,那也就是走向平庸的開始。

泓德基金和他的基金經理們的堅守自己的投資風格,對于投資者來說也是莫大的幸事,大家知道搭建投資組合時的關鍵點在于產品風格的選擇,這才能夠保證組合“東邊不亮,西邊亮”,每年都能有較好的投資體驗,以提升投資信心和提高投資收益。

|

關閉本頁 打印本頁 |